[코리언저널 정주형기자 go@koreanjournal.net]

한전 본사부지 인수에 성공한 ?현대차그룹의 ?운명은 어떻게 될까? 대우건설을 위한 금호그룹처럼 ?승자의 저주의 운명일까? 성공적인 운영으로 그룹의 ?신수종사업이 될까?

이에 대한 분석보고서를 한국신용평가(www.kisrating.com)에서 공개하였다. 9월 19일 ?한신평은 “현대자동차그룹의 한국전력 본사 부지 인수”에 대해 Special Comment를 발표하였다.

Special Comment 전문은 다음과 같다.

2014년 9월 18일 한국전력공사는 기존 본사 부동산에 대한 매각 입찰 결과 현대자동차, 기아자동차, 현대모비스 컨소시엄이 최종 인수자로 선정되었음을 공시하였으며, 2014년 9월 26일까지 본계약을 체결할 예정이다.

서울 삼성동의 한국전력 기존 본사 부지는 7만 9,342㎡로 금번 인수금액은 10조 5,500억원이며, 감정가액 3조 3,346억원, 공시지가 1조 4,837억원 규모이다. 현대차그룹은 인수 대상 부지를 본사 업무시설과 더불어 호텔, 컨벤션센터, 자동차 테마파크, 백화점 및 공연장 등이 포함된 글로벌 비즈니스 센터(GBC)로 개발할 계획이다.

그룹 차원의 대규모 투자에도 불구하고 금번 인수 주체인 현대자동차(AAA/안정적), 기아자동차(AA+/안정적), 현대모비스 등은 대규모 현금성자산과 우수한 현금창출력을 보유하고 있어 인수 자금 지출에 따른 재무적 부담은 자체적으로 감내할 수 있는 수준으로 판단된다. 또한, 향후 부지 개발과 운영 과정에서 건설, 호텔 사업 등을 영위하는 계열사들의 수혜도 일정 수준 가능할 것으로 전망된다.

그러나, 인수금액이 감정가액을 크게 상회하는 수준이고 10조원 이상의 대규모 현금 유출이 예상되기 때문에 단기적인 유동성의 감소는 불가피할 것으로 보이며, 향후 인수 주체 간 투자자금의 분담, 향후 구체적인 개발 계획 및 관련 자금조달 방안 등에 대해서는 추가적인 확인이 요구된다.

구체적으로 살펴보면, 현대차그룹은 2011년 현대건설의 인수 사례와 같이 주력 계열사인 현대차, 기아차, 현대모비스 등이 컨소시엄을 구성하였으며, 인수대금은 본계약 체결 이후 1년 이내에 3회에 걸쳐 지급(계약금 제외)할 예정이다.

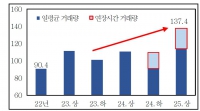

10조원을 넘어서는 부지 인수 금액을 감안할 때 현대차, 기아차, 현대모비스 등은 단기적인 유동성 감소가 예상되지만, 2014년 6월 말 현재 별도기준으로 30조원의 현금성자산(현금및현금성자산, 단기금융자산 포함)을 보유하고 있으며, 차입금을 제외한 순현금액(현금성자산-차입금)도 23조원에 이르고 있어 보유 유동성에 기반한 인수자금 조달이 무난할 것으로 보인다.

또한, 연결기준으로 현대차가 최근 연간 약 4조원(자동차부문), 기아차와 현대모비스가 각각 연평균 2조원, 1.5조원 내외의 내부 잉여현금을 창출하여 왔음을 감안하면 금번 인수자금은 1~2년 이내에 3사의 내부 잉여현금을 통해 대부분 보전할 수 있는 수준이며, 중기적인 관점에서 큰 폭의 재무안정성 저하로 나타나지는 않을 것으로 판단된다.

일반적으로 글로벌 대형 완성차업체들은 경기 변동과 자체적인 운전자금 소요, 판매보증비 지출 등 비경상적인 자금소요에 대응하여 일정 규모 이상의 유동성을 확보하고 있다. 특히 현대·기아차는 최근 수 년간 양호한 영업기조와 내부 자금잉여가 지속됨에 따라 외부차입은 제한적인 반면, 영업규모 대비 풍부한 유동성을 보유하여 왔다.

따라서 인수자금 전액을 현대차와 기아차가 내부자금으로 투입한다고 하더라도 단기간 내에 추가적으로 큰 폭의 자금소요가 발생하지 않을 경우 매출액 대비 보유 유동성 규모는 글로벌 선도업체 수준에서 유지될 것으로 전망된다.

단기적인 재무부담은 현대차그룹이 자체적으로 감내할 수 있는 수준이고 계열 차원의 본사 이전 부지 확보에 대한 필요성이 지속적으로 제기되어 왔기 때문에 금번 인수의 목적적합성에 대해서는 인정할 수 있는 부분이다.

그러나, 인수금액이 기존 감정가액과 예상 범위를 크게 상회한다는 점에서 투자자산의 실질적인 가치, 장기적인 개발 과정 및 자금 소요, 기타 설비투자 및 연구개발 관련 재원 확보 등에 대해서는 지속적으로 모니터링할 필요가 있다. 당사는 향후 인수 주체 간 투자자금 분담 구조, 인수 부지의 구체적인 개발 계획 및 기간, 각 계열사의 영업 및 재무적 영향 등을 검토하여 신용등급에 반영할 계획이다.